Systematisch zu mehr Vermögen

Mehr verstehen – besser entscheiden.

System statt Zufall

Börse ist für mich nicht nur Beruf, sondern Berufung. Das Thema Kapitalmärkte & Investments lebe ich mit großer Leidenschaft, Tag für Tag, Woche für Woche, Monat für Monat. Mittlerweile seit über 30 Jahren. Mich erfüllt das.

Für meine Kunden bedeutet dies, dass ich Ihnen mit meinem Know-How und meiner Erfahrung nahezu rund um die Uhr zur Seite stehe und immer im Thema bin.

Damit haben Sie den Rücken frei und können sich ganz auf Ihren Beruf und Ihr Privatleben konzentrieren, während ich mich persönlich und nachhaltig um Ihre Finanzen kümmere. Hierbei lege ich größten Wert darauf, stets im Sinne meiner Kunden und Kundinnen zu handeln und zu beraten. Dass Sie hierbei von mir nur erstklassige Lösungen erwarten dürfen, die für Sie wirtschaftlich vorteilhaft sind, das versteht sich für mich von selbst. Probieren Sie es einfach aus!

Wie funktioniert erfolgreicher Vermögensaufbau im Regelfall nicht?

Welche Aktie soll ich jetzt kaufen, halten, verkaufen? Was ist mit Bitcoin und Co.? Wer diese Fragen stellt, sollte vorsichtig sein. Warum? Die Gefahr ist groß, dass diese Anleger in die größten Fallen tappen, die manche Anlage mit sich bringen kann.

Financial behaviour, ein Teilgebiet der Wirtschaftswissenschaft, versucht, das häufig irrationale Verhalten von Menschen beim Agieren auf den Kapitalmärkten zu erklären. Die folgenden klassischen Anlegerfehler lassen sich mit Hilfe einer systematischen und professionellen Beratung vermeiden.

Die 8 größten Fehler bei der Geldanlage

Fehler 1: Die Versuchung, schnell reich zu werden

Viele Anleger versuchen an der Börse „das schnelle Geld“ zu machen und wollen Ihren Einsatz „mal eben“ verdoppeln, verdreifachen oder gar verzehnfachen. Fasziniert von unglaublichen Erfolgsstories wie Apple, Amazon oder mancher Kryptowährung oder verführt von selbsternannten Börsengurus oder dem sog. „heißen Tipp“ glaubt mancher Investor, dass er es besser wüsste als versierte Börsenprofis oder es wissenschaftliche Strategieansätze hundertfach bewiesen haben.

Der Versuch, schnell reich zu werden, ist vermutlich der größte Fehler, den Anleger an der Börse machen können. Er verführt regelmäßig dazu, in hochriskante Einzeltitel zu investieren anstatt in ein breit gestreutes, systematisch strukturiertes Portfolio aus Qualitätstiteln oder Fonds und ETFs. Die Hitlisten der meistgehandelten Werte belegen dies auf dramatische Weise, siehe die Spekulation um die Gamestop-Aktie.

Ich will gar nicht bestreiten, dass mit spekulativen Investments kein Geld verdient werden kann. In der Regel sind dies jedoch Glückstreffer und die Wiederholung des Erfolgs bleibt meistens aus. Gleichzeitig sind die Risiken extrem hoch und viele Anleger erleiden Verluste von 20%, 30% und mehr und kehren dann der Börse zutiefst enttäuscht den Rücken. Wenn man mit einem Investment beispielsweise 50% Verlust erlitten hat, muss diese Anlage um 100% steigen, nur um wieder auf dem Einstiegsniveau anzukommen.

Hand aufs Herz: Wo bleiben hier System, Strategie und Planbarkeit? Warum geben sich professionelle Investoren, Großanleger, Versorgungseinrichtungen oder Staatsfonds mit Zielrenditen von 6-8% p.a. zufrieden, wenn es doch so leicht scheint, viele 100% erzielen zu können?

Fehler 2: Nur auf wenige Pferde setzen

Potenziert wird Fehler 1 durch mangelnde oder ungesunde Diversifikation, d.h. durch zu wenig Streuung, zu wenige Positionen, durch starke Überschneidungen und Klumpenrisiken. Auch setzt manch Anleger nur auf eine Handvoll an Werten. Häufig machen hierbei Positionen, die gerade „in“ sind, einen Großteil des Portfolios aus. Die damit einhergehenden Klumpenrisiken sind enorm, denn das ausgleichende Element eines breit gestreuten und gesund strukturierten Depots fehlt.

Die Konsequenz: Die Entwicklung weniger Werte kann die Entwicklung des Gesamtdepots maßgeblich beeinflussen und über Wohl und Wehe der Anlage entscheiden.

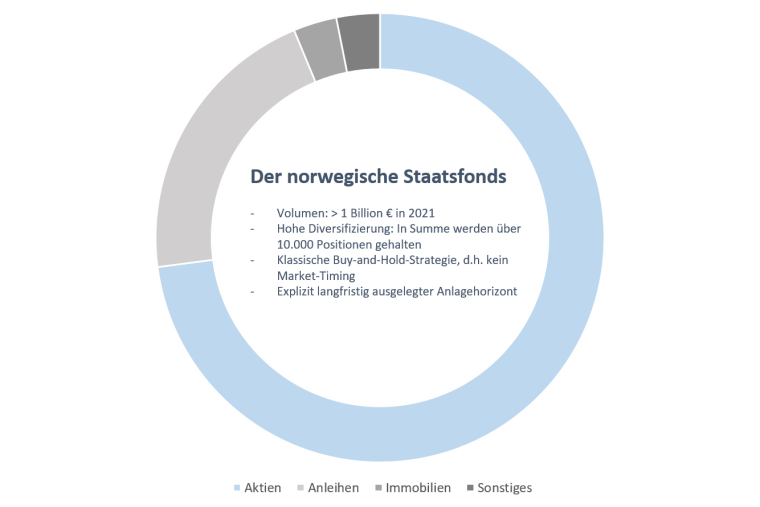

Auch hier – Hand aufs Herz: Wo bleiben hier System, Strategie und Planbarkeit? Warum investieren professionelle Investoren, Großanleger, Versorgungseinrichtungen oder Staatsfonds in Dutzende oder gar 100te Positionen, wenn es doch so leicht scheint, mit wenigen Werten erfolgreich zu sein? Warum investiert z.B. der weltgrößte Fonds, der norwegische Staatsfonds, der ein Volumen von über 1 Billion Euro aufweist, in ca. 10.000 verschiedene Positionen?

Fehler 3: Bei Schwankungen kalte Füße bekommen

Die meisten Investoren wünschen sich hohe Renditen bei gleichzeitig minimalen Schwankungsrisiken. Allerdings weiß jeder erfahrene Investor, dass ansehnliche Renditen nicht ohne das Eingehen höherer Risiken möglich sind (gem. der Börsenweisheit “There is no free lunch.”).

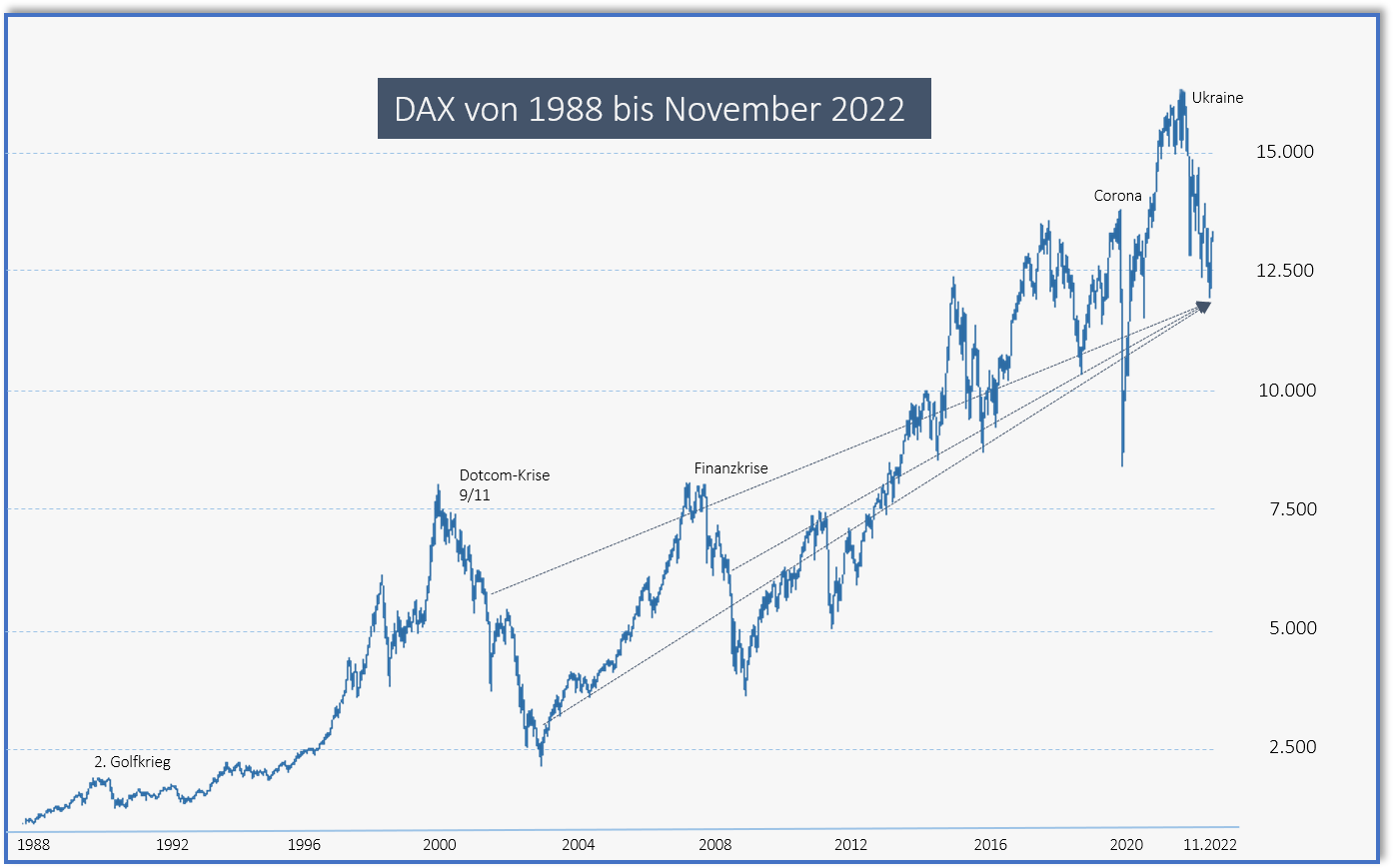

Dennoch – niemand freut sich über (temporäre) Verluste seines Vermögens, die z.B. durch Kursrückgänge an den Börsen ausgelöst werden. Und was ist konkret zu tun, wenn es abwärts geht ? Halten? Kaufen? Oder doch Verkaufen? Wenn Börsen korrigieren und die Kurse fallen, ist es wichtig, besonnen zu agieren und zu reagieren. Es ist völlig normal, wenn Sie sich in turbulenten Zeiten Sorgen machen. Lassen Sie sich aber nicht verrückt machen. Fakt ist: Niemand kann vorhersehen, wohin sich die Kurse auf kurze Sicht bewegen. Fakt ist allerdings auch, dass auf jede Talfahrt der Wiederaufstieg zum nächsten Gipfel erfolgt, weil Aktienmärkte als Spiegelbild der Wirtschaft langfristig nach oben tendieren.

Insofern sind Schwankungen an den Börsen von bis zu 20% normale Korrekturen und Teil des Investierens – Börsen „atmen“, d.h. das Auf und Ab an den Märkten ist systemimmanent und muss von vorneherein als Bestandteil dieser Anlageform akzeptiert werden. Größere oder über Jahre anhaltende Kurseinbrüche oder Crashs sind ebenso möglich und sollten einkalkuliert werden. Auch wenn es psychologisch schwer fällt: Baissephasen sollten durch eine kluge Vermögensstrategie antizipiert werden und können mittels entsprechender Strategien (z.B. “Buy-the-dip-Strategie”) als Chance betrachtet werden und langfristig zu Überrenditen führen.

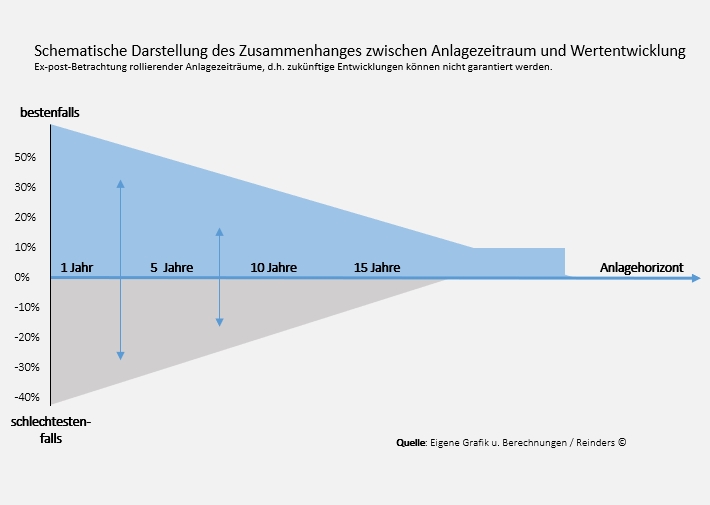

Planen Sie Jahre mit Negativrenditen als notwendiges Muss auf dem Weg zu langfristig höheren Renditen ein. Schon Börsenlegende und Altmeister André Kostolany hat treffend festgestellt: Wer Aktien nicht hat, wenn sie fallen, hat sie auch nicht, wenn sie steigen. Wer folglich einen langen Atem hat, kann investiert bleiben und das Tal der Tränen durchschreiten und wird auf lange Sicht belohnt werden. Nachweislich erzielen Investoren, die “drin bleiben”, bei Anlagezeiträumen ab 15 Jahren in einem breit und gesund strukturierten Portfolio Renditen zwischen 6-9% p.a..

Konkret bedeutet dies:

- Bewahren Sie Ruhe und bleiben Sie investiert, wenn Strategie, die konkrete Anlage und Anlagehorizont stimmen.

- Verstehen Sie Rücksetzer an den Börsen als Chance und kaufen Sie in schwachen Börsenphasen gegebenenfalls (in Tranchen) nach.

- Stellen Sie Ihr Vermögen breit auf: Fonds, ETFs, Immobilien, sachwertorientierte Anlagen etc.– der Mix machts.

- Für die Generation 55+ kann es sinnvoll sein sog. “Low-volatility-Strategien” zu prüfen, d.h. Investments zu installieren, die ähnliche Renditen aufweisen wie einfache indexorientierte Investments und dies bei deutlich geringeren Schwankungsrisiken.

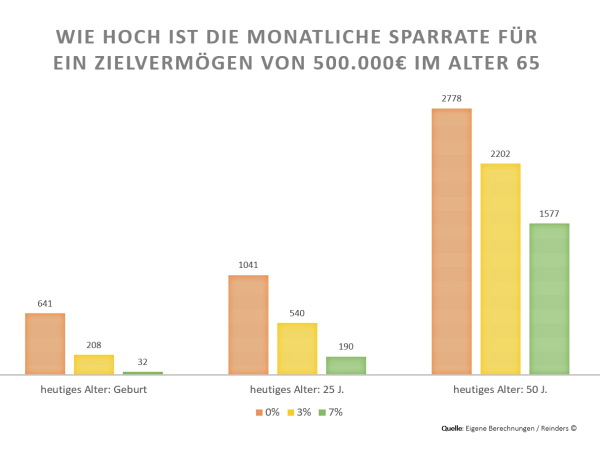

Fehler 4: Zu kurzfristig denken

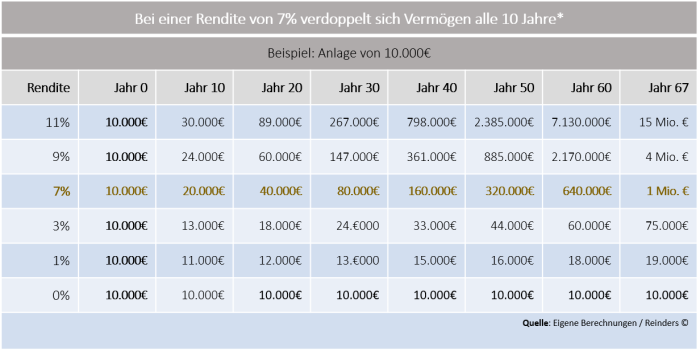

Vermögensaufbau funktioniert über 2 wesentliche Faktoren: Zeit und Rendite. Für den Fall, dass das Portfolio eine breite und gesunde Struktur aufweist, haben Studien bewiesen: Je länger der Anlagehorizont, umso geringer das Risiko und umso planbarer die zu erwartende Rendite. Und schon Albert Einstein war fasziniert vom Zinseszinseffekt und hat diesen als die größte Entdeckung der Finanzmathematik bezeichnet.

Fehler 5: Keine systematische Exitstrategie

Wann und wofür benötigen Sie das investierte Geld? Und wann ist es ratsam, die “Spur” zu wechseln, um in ruhigere Fahrwasser zu kommen, damit das aufgebaute Vermögen nicht mehr so starken Schwankungen unterworfen ist? Auch hier gilt: Orientieren Sie sich an den Strategien der großen, professionellen Investoren und planen Sie den Ausstieg frühzeitig und systematisch und sichern so Ihre Gewinne.

Fehler 6: Steuerliche Aspekte werden vernachlässigt

Der Fokus auf die Rendite versperrt häufig den Blick auf wesentliche Aspekte: Steuern. Steuern können die Rendite maßgeblich schmälern und aus einem attraktiven Investment ein weniger attraktives machen. Auch auf den ersten Blick eher weniger rentierliche Anlagen können aufgrund von steuerlichen Optimierungen in neuem Licht erscheinen. Also gilt auch hier: Ertragsteuern, Schenkungssteuern und Erbschaftsteuern sollten unbedingt beachtet und, da wo möglich, optimiert werden.

Fehler 7: Bauch statt Kopf

Festhalten an schlechten Investments (“….tiefer kann es nicht mehr gehen…”, “…ich schau gar nicht mehr hin…”) oder das Verlieben in einen Wert. Ein gutes Beispiel hierfür ist der ehemalige Börsenstar Nokia: Um die Jahrtausendwende war Nokia das Maß aller Dinge bei Mobiltelefonen. Das Unternehmen verschlief dann allerdings die Weiterentwicklung des Handys zum Smartphone, was einen drastischen Kursabsturz mit sich brachte. Also bewahren Sie sich eine gewisse Distanz zu Ihren Investments, damit Sie die Lage möglichst objektiv beurteilen können und handlungsfähig sind.

Fehler 8: Zyklisches Agieren

Herdentrieb: Kaufen in der Hausse, Verkaufen in der Baisse, Stopp von Sparraten bei fallenden Kursen – dies sind alles Hinweise darauf, dass man mit der Masse schwimmt. Investieren Sie auch dann, wenn die Party bereits vorbei ist, handeln Sie antizyklisch und bedenken Sie, dass auf jede Baisse die nächste Hausse folgt.

Der norwegische Staatsfonds – Lernen von den Großen

Beim norwegischen Staatsfonds handelt es sich nicht um einen Publikumsfonds, der über eine WKN an einer Börse erworben werden kann. Da der Wohlstand Norwegens primär aus dem Öl- und Gasgeschäft resultiert und die Rohstoffreserven voraussichtlich endlich sind, wurde der Fonds von Norwegen aufgelegt, um den Reichtum des Landes auch für die nächsten Generationen zu sichern. Seitdem werden Teile der Einnahmen aus dem Öl- und Gasgeschäft in den norwegischen Staatsfonds investiert, der mit einer Größe von über 1 Billion Euro der größte Staatsfonds der Welt ist.

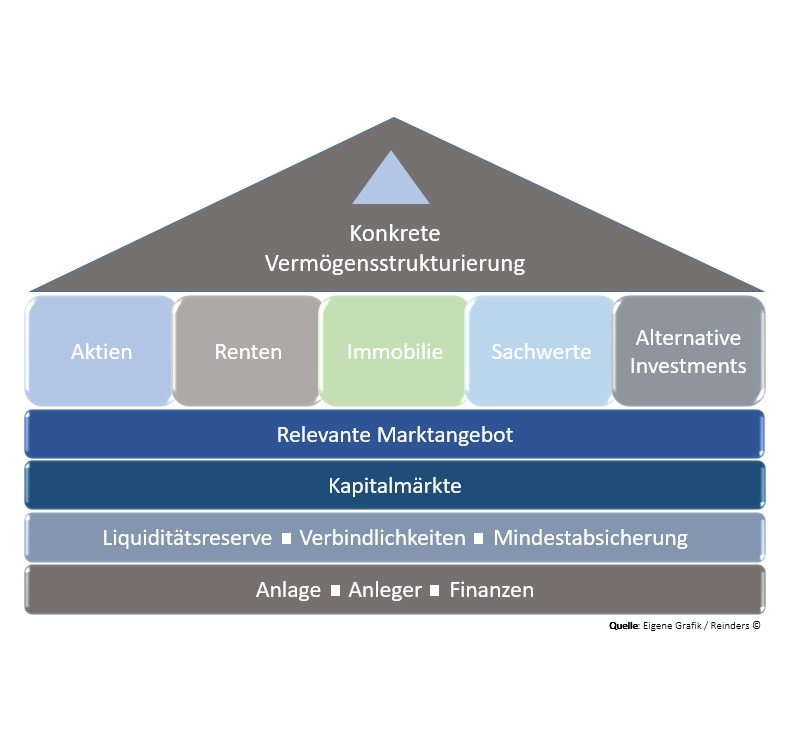

So bauen Sie systematisch und planbar Vermögen auf

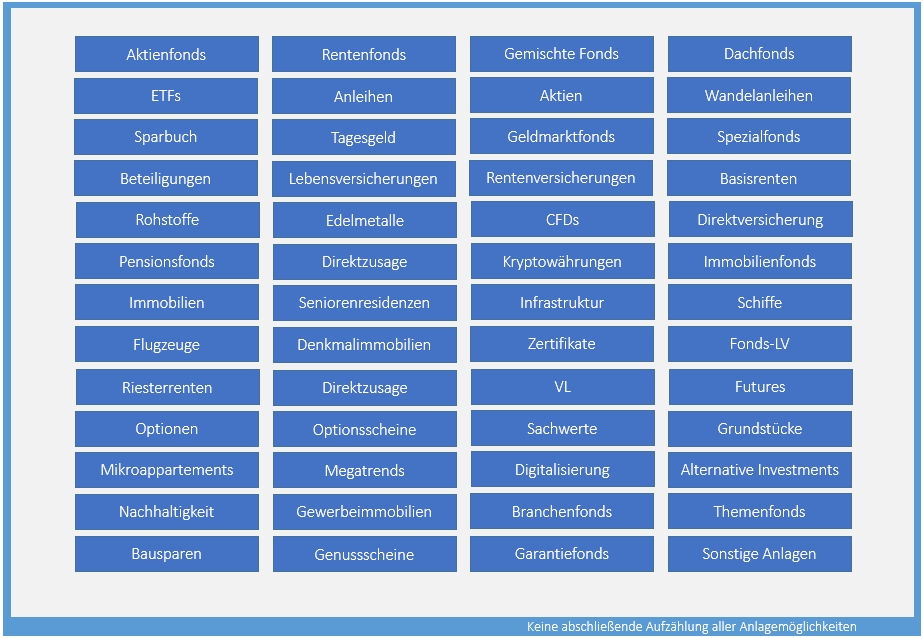

Nachhaltiger Vermögensaufbau und systematische Geldanlage ist vielmehr als nur die simple Frage nach einem Produkt, nach einer Aktie, nach Rendite, Risiko oder Laufzeit und Kosten. Untersuchungen haben gezeigt: Wer nachhaltig und erfolgreich Vermögen aufbauen möchte und Risiken professionell managen möchte, muss sein Vermögen systematisch organisieren.

Relevante Kriterien sind z.B.:

- Anlegermentalität

- Faktor Zeit

- Vorhandene Finanzstruktur

- Kapitalmarkt – Umfeld und Ausblick

- Richtige Diversifikation, Allokation, Korrelation von Anlagen

- Berücksichtigung steuerlicher Faktoren

- Vermögensübertragung (Vererben, Schenken)

- Sinnvolle Lösungen

- Vermeiden typischer Anlegerfehler

Die wesentlichen Basics beim Vermögensaufbau

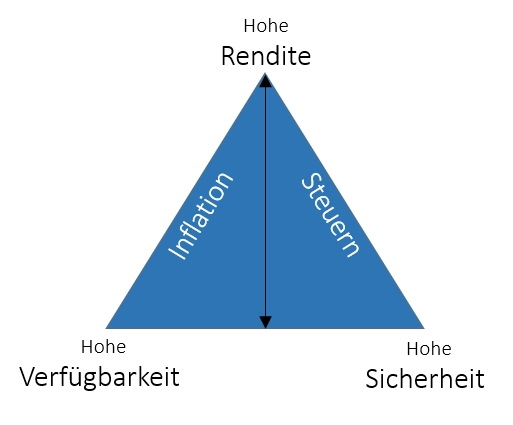

Das magische 3-Eck

Das magische 3-Eck beschreibt die wesentlichen Kriterien von Anlagen,

reduziert auf die wesentlichen Elemente:

- Verfügbarkeit

- Risiko

- Rendite

Ergänzt wird das Modell häufig durch die Kriterien:

- Inflation

- Steuern

Das magische 3-Eck wird als magisch bezeichnet, da es keine Anlage gibt, die alle 5 Kriterien gleichzeitig optimal erfüllen kann. In der Praxis hilft das magische 3-Eck bei der Analyse unterschiedlichster Anlageformen. Probieren Sie es mal aus!

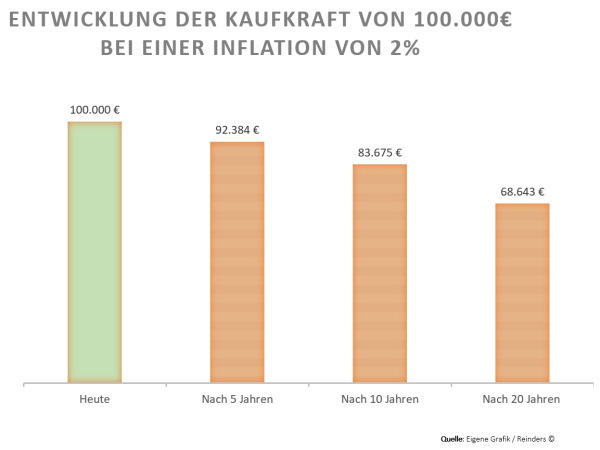

Inflation – Achtung Geldillusion

In der Volkswirtschaftslehre wird die Teuerungsrate von Gütern und Dienstleistungen in Form der Inflation gemessen.

- Letztlich bedeutet Inflation Kaufkraftverlust, d.h. in Höhe der Inflationsrate reduziert sich die Kaufkraft.

- Bei Anlagen wirkt sich die Inflationsrate als Reduktion der nominalen Rendite aus und führt im Ergebnis zur realen Rendite.

- Liegt die Inflationsrate oberhalb der Anlagerendite oder ist die Anlagerendite sogar 0%, so ist die die reale Rendite negativ mit der Konsequenz, dass die Kaufkraft der Anlagesumme über die Laufzeit deutlich fällt.

Achtung Besteuerung:

- Auch die Besteuerung von Erträgen wirkt sich renditereduzierend aus und sollte berücksichtigt werden.

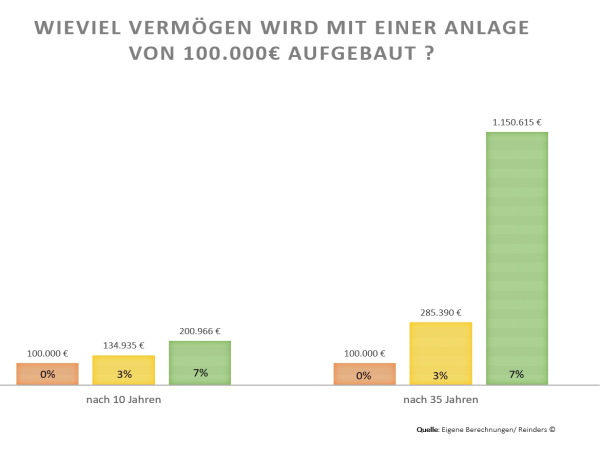

Rendite – Der Turbo für die Vermögensbildung

Der Zins (p) fließt in die Zinseszinsformel folgendermaßen ein:

K n = K 0 * (1 + p/100) n

Dies bedeutet, dass sich über die Laufzeit (n) das angesammelte Vermögen (K) exponentiell entwickelt.

Konkret bedeutet dies:

- Mehr Vermögen: Hohe Renditen bewirken langfristig eine starke Beschleunigung der Vermögensbildung, d.h. man baut bei gleichem Kapitaleinsatz deutlich mehr Vermögen auf als bei Anlagen mit geringerer Rendite. Damit steht mehr Vermögen zur Realisierung andere Wünsche zur Verfügung. Oder man baut das gewünschte Vermögen deutlich schneller auf und erreicht früher die veranschlagten Ziele.

- Geringerer Kapitaleinsatz: Steht das Vermögensziel von der Größenordnung fest (wie z.B. bei der Altersvorsorge), so bewirken hohe Renditen, dass deutlich weniger Kapital eingesetzt werden muss als bei suboptimalen Anlagen und somit mehr Kapital für andere Zwecke verbleiben kann.

Zinseszinseffekt – “Die größte Entdeckung der Finanzmathematik”

Der Zeitfaktor (n) als zweites wesentliches Element des Zinseszinseffektes fließt in die Zinseszinsformel folgendermaßen ein:

K n = K 0 * (1 + p/100) n

Schon Albert Einstein hat den Zins auf den Zins als eine der größten Entdeckungen der Finanzmathematik beschrieben. Zu Recht, denn der Zins auf den Zins sorgt in Kombination mit der Zeit dafür, dass sich das Vermögenswachstum exponentiell beschleunigt.

Fazit: Echte Vermögensbildung funktioniert im wesentlichen über 3 Faktoren: Rendite, Zeit und Kapitaleinsatz.

Mehrrendite durch Inkaufnahme von Schwankungen

Angesichts einer weiter anhaltenden Niedrigstzinsphase und Negativzinsen stellt sich die Frage, welche Renditequellen der Kapitalmarkt überhaupt noch bereithält. Fakt ist: Anders als vor 20 Jahren, ist heute mit defensiven Geldanlagen wie dem Sparbuch oder Tagesgeld keine reale Rendite zu erzielen.

Daher geht es um die Frage, welche (temporären) Schwankungen man als Anleger bereit ist einzugehen, um mittel- u. längerfristig höhere Renditen erzielen zu können.

- Risikoklassen: Wie schätzen Sie sich als Anlegertypus ein?

- Zu jeder Renditeerwartung gehört ein bestimmtes Schwankungsrisiko!

- Welches (Schwankungs-)Risiko korreliert mit welcher Erwartungsrendite?

- Wie lang ist Ihr Anlagehorizont für welches Ziel?

- Welche sonstigen Risiken gibt es zu beachten und wie relevant sind diese?

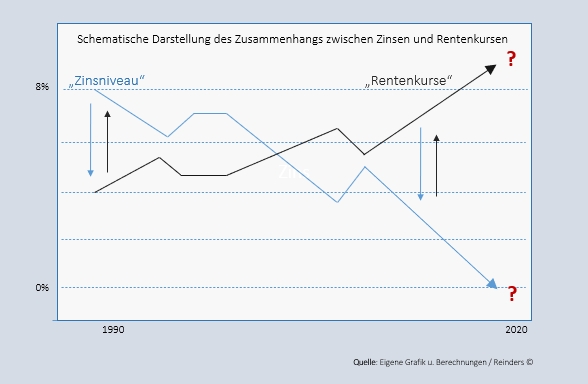

Investitionen in Anleihen – Achtung Zinsänderungsrisiko

Wie wirken sich Zinsänderungen auf festverzinste Wertpapiere aus ?

Steigen Zinsen = fallende Kurse

Fallende Zinsen = steigende Kurse

Die Stärke dieses Effektes hängt von vielen Faktoren ab, z.B. von der Duration, der Laufzeit des Papiers oder der Bonität des Emittenten.

Mehrrendite ohne höheres Risiko durch zeitliche Bindung

Welche Anlagen erzielen höhere Renditen allein durch zeitliche Bindung ohne zwingend die Risiken erhöhen zu müssen ?

Beispielhaft seien hier genannt:

- Versicherungslösungen: z.B. Basisrenten, Rentenversicherung oder ähnliche Lösungen

- Immobilen als Direktinvestment

- Sonderthemen (z.B. AIF Alternative Investmentfonds)

Achtung Steuern

Die Besteuerung von Kapitalerträgen und Vermögensübertragungen kann zu erheblichen Nachteilen im Familienvermögen führen. Daher können sinnvolle steuerliche Optimierungen in die Vermögensstruktur integriert werden, z.B.

- bei der Vermögensanlage

- beim Vermögensaufbau

- bei der Vermögensstrukturierung

- bei Schenkungen und Erbschaften.

Zielorientierte Geldanlage – Das Mehrtopfprinzip

Eine zielorientierte Anlageberatung basiert auf dem Grundsatz, jedem Ziel einen eigenen “Topf” zuzuordnen.

- Das Mehrtopfprinzip ermöglicht das Organisieren der richtigen und fristenkongruenten Anlage.

- Mehrere “Töpfe” erleichtern die Konzeption der optimalen Anlagestruktur mit optimalem Risiko-Rendite-Verhältnis.

- Dies sorgt für Transparenz und Überblick und ermöglicht es, ziel- und laufzeitkongruent die individuell passende Anlagestruktur mit optimalem Risiko-Renditeverhältnis zu installieren. Abhängig von der Laufzeit und dem individuellen Risiko-Rendite-Ausrichtung, liegt der Schwerpunkt eher auf Rendite oder Verfügbarkeit oder steuerlicher Optimierung.

Damit die Qualität der Investments nachhaltig sichergestellt ist, ist ein regelmäßiger und systematischer Qualitätscheck notwendig.

Die 10 wichtigsten Regeln für nachhaltigen Erfolg an den Aktienmärkten

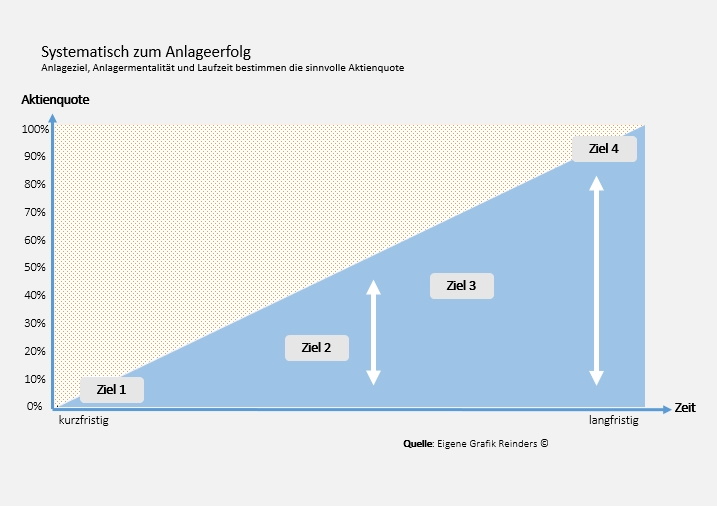

Welche Aktienquote ist empfehlenswert

Sofern eine Anlage eine Aktienquote (> 0%) aufweist, empfiehlt es sich, die folgenden “Spielregeln” bei der Anlage in Aktieninvestments zu beachten, damit die Anlage zu einem systematischen und nachhaltig planbaren Vermögensaufbau beiträgt.

Die Höhe der Aktienquote einer Anlage bestimmt hierbei maßgeblich die Renditechance und die Schwankungsbreite des Gesamtinvestments.

Von welchen Kriterien sollte der Aktienanteil abhängig gemacht werden – maßgeblich können z.B. sein:

1. Laufzeit

2. Anlageziel

3. Renditewunsch und Schwankungstoleranz des Anlegers

4. Einmalanlage oder Sparplan

5. Marktumfeld

6. Alternativanlagen

7. Sonstige Struktur des Vermögens

8. Richtige Diversifikation

9. Gesamtbetrachtung der Allokation, Diversifikation, Korrelation

10. Berechnung des Sequence of Returns Risikos bei Entnahmestrategien

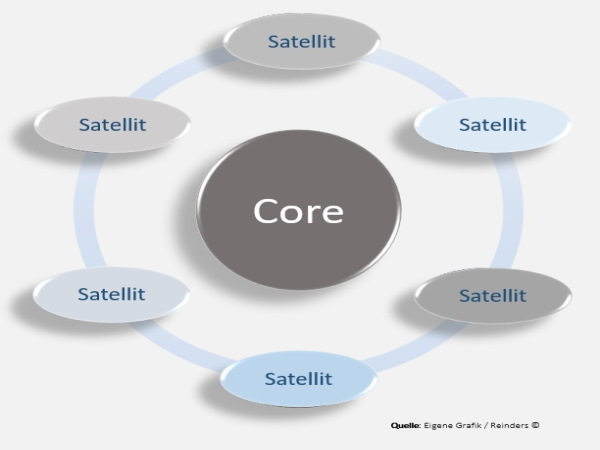

Richtige Diversifikation

“Niemals Alles auf eine Karte setzen” und “Wenn man auf mehreren Beinen steht, steht man sicherer” – diese Weisheit gilt auch für Anlagen, denn Investments werden dadurch sicherer und planbarer. Eine systematische Diversifikation hilft bei der Prüfung, ob ein Investment von der grundsätzlichen Ausrichtung her eine gesunde Streuung aufweist (oder nicht).

Finden die folgenden Punkte in Ihrer Vermögensstruktur ausreichend Anwendung? Prüfen Sie z.B. die folgenden Kriterien:

- Horizontale / vertikale Diversifikation

- Länderübergreifende Diversifikation

- Branchen-/themenübergreifende Diversifikation

- Gesellschaftsübergreifende Diversifikation (Anlagen diverser Fondsgesellschaften, da diese häufig unterschiedliche Investmentphilosophien aufweisen)

- Diversifikation über einen Mix der Anlagestile (z.B. Value, Growth, Blend, benchmarkorientiert, benchmarkfrei)

- Produktübergreifende Diversifikation

Eine gute Diversifikationsstrategie lässt sich zum Beispiel mit Hilfe der sog. “Core-Satellite-Strategie” umsetzen.

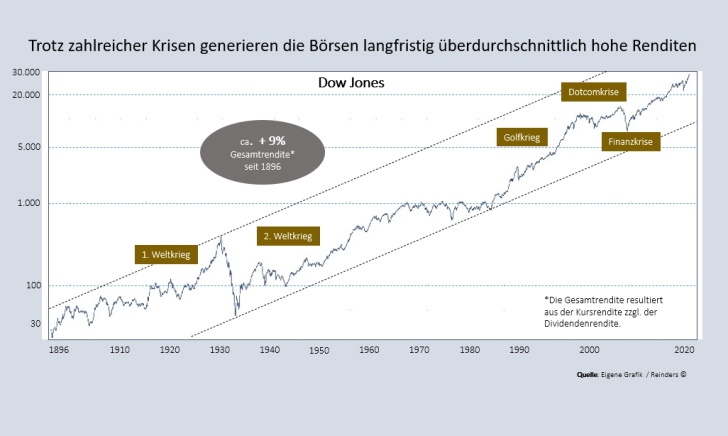

Langfristig Denken

Aktien bieten langfristig überdurchschnittlich hohe Chancen und haben selbst in Krisenzeiten bewiesen, dass Sie Weltkriege und Wirtschaftskrisen überstehen können.

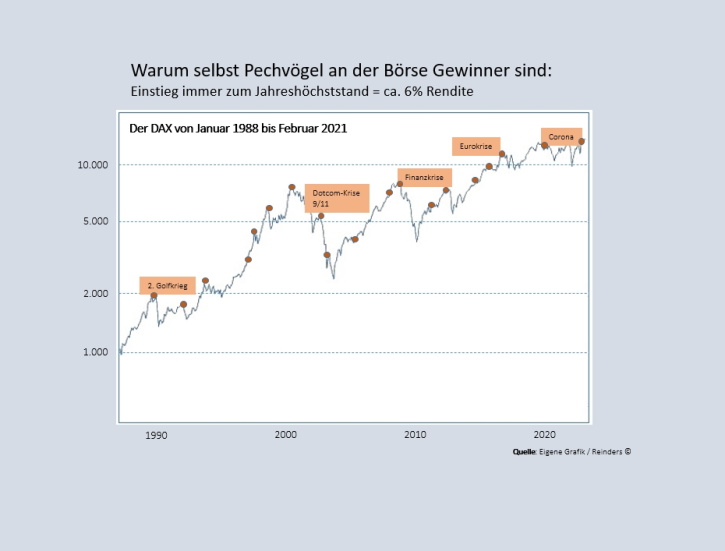

Warum selbst Pechvögel an der Börse langfristig Gewinner sind

Unzählige Studien belegen, dass breit gestreute Aktieninvestments langfristig hohe Renditen bringen. In der Regel spielt der Einstiegszeitpunkt eine untergeordnete Rolle – Voraussetzung allerdings ist, dass Anleger langfristig denken und Schwankungen “aushalten” können – die Belohnung hierfür sind nachweislich Renditen von 6% und mehr.

Sind Renditen langfristig planbar?

Für den Fall, dass ein aktienorientiertes Portfolio eine breite und gesunde Struktur aufweist, haben Studien bewiesen: Je länger der Anlagehorizont, umso geringer das Risiko und umso planbarer die zu erwartende Rendite.

Konkret: Im Rückspiegel betrachtet, haben richtig diversifizierte Portfolios bei Laufzeiten von über 15 Jahren i.d.R. deutlich positiv abgeschlossen.

Langer Atem zahlt sich aus

Vermögensbildung hat nur auf den ersten Blick mit dem Einkommen zu tun – genau so wichtig sind Geduld, Disziplin und Konsequenz.

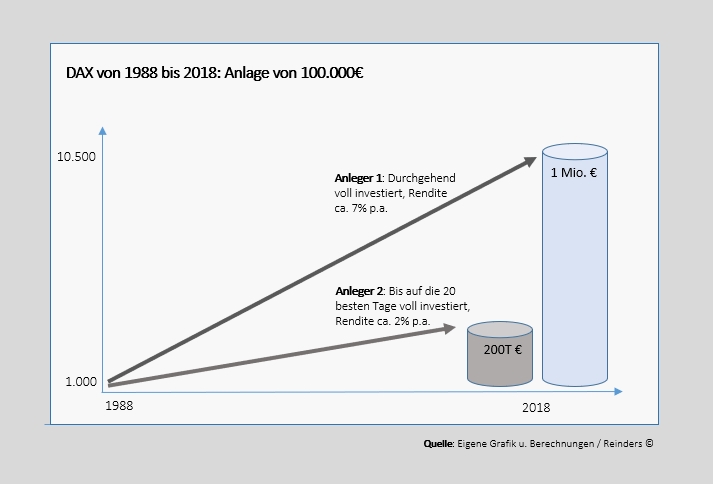

Interessant: Auch mit einer Rendite von z.B. „nur“ 7% verdoppelt sich Ihr Kapital bereits alle 10 Jahre und sorgt dafür, dass Sie über die lange Frist vermögend werden können.

Schwankungen akzeptieren und Rücksetzer als Chance sehen.

Regelmäßige Schwankungen an den Börsen von bis zu 20% sind normale Korrekturen und Teil des Investierens – Börsen „atmen“, d.h. das Auf und Ab an den Märkten ist systemimmanent und muss von vorneherein als Bestandteil dieser Anlageform akzeptiert werden. Also akzeptieren Sie Jahre mit Negativrenditen als notwendiges Muss auf dem Weg zu langfristig höheren Renditen. Schon Börsenlegende und Altmeister André Kostolany hat treffend festgestellt: Wer Aktien nicht hat, wenn sie fallen, hat sie auch nicht, wenn sie steigen. D.h. nichts anderes, als dass temporäre Schwankungen in Kauf genommen werden müssen. Dafür werden Investoren auf lange Sicht belohnt und können bei Anlagezeiträumen ab 15 Jahren nachweislich Renditen zwischen 6-9% p.a. erzielen.

Also: Geduldig sein und Rücksetzer als Kaufgelegenheit verstehen.

Investiert bleiben und kein Market-Timing betreiben

“Reich werden durch den Kauf und Verkauf von Einzeltiteln und Derivaten” – so häufig die vollmundigen Werbeversprechen diverser Handelsplattformen. Dennoch: Unzählige Studien haben schwarz auf weiß bewiesen, dass über 95% der Privatanleger beim Traden kein Geld verdienen. Schon eine alte Börsenweisheit besagt: “Hin und Her macht Taschen leer.”

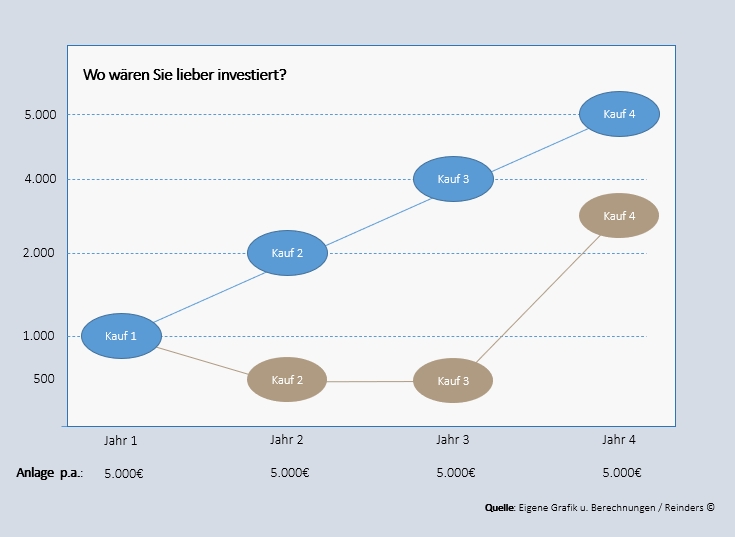

Ratierliches Kaufen – Der Cost-Average-Faktor

Über den Cost-Average-Faktor, dem sog. Durchschnittskostenpreis, können Anleger bei anhaltend niedrigen Kursen und bei temporär fallenden Kursen dennoch an den Aktienmärkten gute Renditen erzielen.

Beispiel:

- Anleger Blau investiert 5.000€ p.a. verteilt über 4 Jahre. Er investiert in einen stetig steigenden Markt und freut sich über die positive Börsenentwicklung.

- Anleger Gold investiert ebenfalls 5.000€ p.a. verteilt über 4 Jahre. Er investiert in einen zunächst fallenden Markt, der sich nach einigen Jahren wieder erholt, allerdings nicht das Marktniveau von Anleger Blau erreicht.

Rein psychologisch betrachtet bewegt sich Anleger Blau in einem positiven Marktumfeld und wird sich vermutlich jedes Jahr über den steigenden Markt freuen. Anleger Gold dagegen hat es psychologisch schwer: Er investiert in einen zunächst fallenden Markt und muss sich regelmäßig die Frage stellen, ob dies noch ein sinnvolles Investment ist.

Lösung:

- Anleger Blau hat nach 4 Jahren insgesamt 9,75 Anteile zu einem Kurswert von je 5.000€, so dass er über ein Vermögen von 48.750€ verfügt.

- Anleger Gold hat nach 4 Jahren insgesamt 26,67 Anteile, da er in einem fallenden Markt mehr Anteile erwerben konnte als in einem steigenden und damit teuren Umfeld. Sein Vermögen beträgt am Schluss 80.010€.

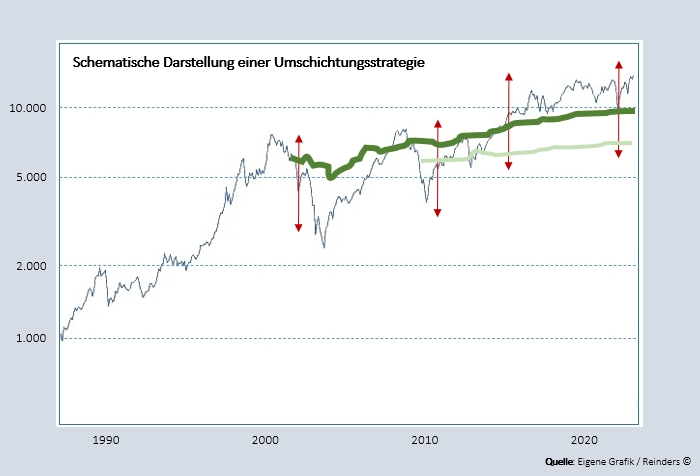

Gewinnsicherung – Die Umschichtungsstrategie

Systematisches Ablaufmanagement in der Schlussphase zur Gewinnsicherung: Je näher man dem Zielzeitpunkt kommt, umso mehr sollte sukzessive aus schwankenden Anlagen in defensivere Anlagen umgeschichtet werden.

Aber: Alte Regeln gelten hier leider nicht mehr oder nur eingeschränkt. Das, was bis vor wenigen Jahren noch funktioniert hat, nämlich das Umschichten in zinsorientierte Anlagen wie z.B. Anleihen, Tagesgelder, ist heute kaum noch sinnvoll. Diese Anlagen können aufgrund der hohen Inflation auf absehbare Zeit kaum zu einem realen Vermögenserhalt oder gar einer realen Vermögensmehrung beitragen. Sollten die Zinsen allerdings weiterhin steigen, so können Anleihen durchaus eine vernünftige Anlagealternative werden. Zu beachten hierbei ist, dass Anleihen bei Zinssteigerungen während der Laufzeit deutliche Kursverlustrisiken in Form des Zinsänderungsrisikos aufweisen.

Mit dem richtigen Berater zu mehr Vermögen

Sofern Sie sicherstellen möchten, dass eine Beratung in Vermögensfragen für Sie optimale Ergebnisse liefern kann, sollten Sie folgende Voraussetzungen prüfen.

Qualifikation, Erfahrung

und Beratungskompetenz

Prüfen Sie, welche Qualifikation und Erfahrung Ihr Berater hat. Die beste Produktlösung nützt wenig, wenn Sie nicht zu Ihnen, Ihren Wünschen, Ihrem Sicherheitsbedürfnis, Ihren vorhandenen Finanzen, Ihren steuerlichen Vorgaben etc. passt.

Neutrale

Produktbeschaffung

Prüfen Sie Ihren Anbieter, ob er lediglich ein schmales Spektrum an Hauslösungen offeriert, oder ob er Ihnen einen breiten Zugang zum Großteil des Marktes anbieten kann, so dass Sie vergleichen und eine Top-Lösung erhalten können.

Analysen und

Vergleichsrechnungen

Prüfen Sie, ob Ihr Berater die für Sie relevanten Lösungen und verschiedene Gattungen in Vergleichsrechnungen darstellen kann. Oder kann er Ihnen nur standardisierte Unterlagen und Verkaufsprospekte aushändigen ?

Ganzheitliche

Finanzplanung

Prüfen Sie, ob Ihr Berater gewählte Produktlösungen in eine ganzheitliche Finanz- und Vermögensplanung einbetten kann, um gegenseitige Abhängigkeiten berücksichtigen zu können, damit ein optimales Gesamtergebnis erzielt werden kann.

Exkurs Steuern

Die im Folgenden aufgeführten Informationen zur Besteuerung von Kapitalerträgen sind rein informatorischen Charakters. Sie erheben keinen Anspruch auf Vollständigkeit oder Aktualität. Sie stellen keine Steuer- und Rechtsberatung dar und ersetzen auch keine individuelle Beratung durch einen Steuerberater oder Rechtsberater.

Die Abgeltungssteuer

Mit der am 1.1.2009 eingeführten Abgeltungssteuer werden die folgenden Kapitalerträge pauschal besteuert:

- Zinseinkünften (z.B. Sparbuch, Tagesgeld, Anleihen, Rentenfonds)

- Dividenden (z.B. bei Aktien, Aktienfonds)

- Realisierte Kursgewinne (z.B. bei Aktien, Anleihen)

- Erträge aus Termingeschäften

Im Einzelnen:

- Die Abgeltungssteuer als sog. Quellensteuer beträgt 25% (zzgl. KiSt/SolZ) und wird direkt an der Quelle (z.B. einer Bank) berechnet und von dieser ans Finanzamt abgeführt.

- Mit der Abführung ans Finanzamt gilt die Steuerschuld als abgegolten und bewirkt eine Vereinfachung der Besteuerung für den Anleger, da er keine Angaben in der Steuererklärung machen muss.

Grundsätzlich gilt:

- Einkünfte aus Kapitalvermögen müssen unabhängig von der Haltedauer im Rahmen des sogenannten Sparerfreibetrags (ab 2023: Ledige bis 1000€ / Verheiratete bis 2000€) nicht versteuert werden.

- Insofern kommt der “ordentlichen” Verteilung der Freistellungsaufträge auf verschiedene Institute eine große Bedeutung zu.

Darüber hinaus ist zu beachten, dass bestimmte Anlagen von der Abgeltungssteuer ausgenommen sind bzw. nur reduziert besteuert werden, wie z.B.:

- Kapitallebensversicherungen / Fondsgebundene Lebensversicherungen

- Rentenversicherungen / Fondsgebundene Rentenversicherungen

- Riester-Rentenversicherungen

- Basis-Rentenversicherungen

Investmentsteuer-Reformänderungsgesetz

Seit dem 1.1.2018 gilt in Deutschland das Investmentsteuer-Reformänderungs-Gesetz.

- Hiernach sollen inländische und ausländische Fonds, unabhängig davon, ob Sie Erträge ausschütten oder thesaurieren, nach den gleichen Grundsätzen besteuert werden.

- Das wesentliche Ziel besteht darin sicherzustellen, dass Fondserträge unabhängig von einer Ausschüttung laufend besteuert werden.

- Gleichzeitig soll die Besteuerung vereinfacht und Steuerschlupflöcher geschlossen werden.

Für den Privatanleger gibt es eine gute Nachricht: Das depotführende Institut berechnet die Steuern, erstellt die Steuerbescheinigung und führt die Steuern am Jahresanfang automatisch ans Finanzamt ab.

Die folgenden Erträge aus Publikumsfonds haben Privatanleger zu versteuern:

- Ausschüttungen: Ausschüttungen sind beim Privatanleger nach dem Zuflussprinzip steuerpflichtig.

- Vorabpauschalen (als Ersatz der ausschüttungsgleichen Erträge): Fonds ohne oder mit geringen Ausschüttungen werden über eine sog. Vorabpauschale besteuert. Die Vorabpauschale soll den marktgerechten, risikolosen Zinssatz widerspiegeln und die Bemessungsgrundlage für die Besteuerung darstellen.

- Bereinigte Veräußerungsgewinne: Beim Fondsverkauf wird der Verkaufsgewinn um bereits versteuerte Vorabpauschalen bereinigt.

Aus Gründen der Vereinfachung wird auf die beispielhafte Berechnung der Besteuerung verzichtet.

Rechtliche Hinweise

Die Inhalte dieser Rubrik dienen der allgemeinen Information und können ein individuelles Beratungsgespräch nicht ersetzen. Sie stellen keine Anlageberatung dar und sind nicht als Angebot oder Empfehlung zum Kauf oder Verkauf bestimmter Finanzinstrumente zu verstehen.

Meine persönliche Empfehlung

“Gerade in sensiblen Vermögensfragen benötigen Sie einen Partner, der mit viel Fingerspitzengefühl, Verantwortungsbewusstsein und Kompetenz die richtigen Antworten liefert. Wenn Sie sich einen Berater wünschen, der Sie langfristig begleitet und Sie auch in komplexen Themen so entscheidungsfähig macht, dass Sie für sich wirtschaftlich vorteilhafte Entscheidungen treffen können, dann sollten wir uns kennenlernen.”